【原创】 | 财政补助‘免税’真相:30万政府补贴如何避坑?会计、税务双解析

在实际的经营过程中,众多企业根据其所属行业的特点,获取国家给予的财政补助。然而,企业一旦获得这些财政补助后,会计账务应该如何处理,是否需要缴纳增值税或者企业所得税等系列问题,财务常常会感到迷茫。在此情形下,若未给予充分关注,企业可能将面临补缴税款、滞纳金及罚款等风险。本文通过A公司获取30万元环保设备补助的案例,系统解析政府补助的会计与税务处理关键。

一、案例

例:政府为鼓励企业使用环保设备,对购置环保设备的企业予以补助。2020年9月A公司收到政府补助款30万元,规定该笔补助只能用于购买相关的环保设备。2020年9月A公司购买2台环保设备,50万元/台,折旧年限为5年。A公司2020年9月收到30万元财政补助应该如何进行会计处理和税务处理?

二、会计处理

(一)政策

企业无偿从政府取得的财政补助,不需要向政府交付商品或服务等对价的,应先区分该笔政府补助是与资产相关的还是与收益相关的,然后分别进行会计核算。

1、根据《企业会计准则第16号——政府补助》(财会〔2017〕15号)第二章第八条 与资产相关的政府补助,应当冲减相关资产的账面价值或确认为递延收益。与资产相关的政府补助确认为递延收益的,应当在相关资产使用寿命内按照合理、系统的方法分期计入损益。按照名义金额计量的政府补助,直接计入当期损益。

相关资产在使用寿命结束前被出售、转让、报废或发生毁损的,应当将尚未分配的相关递延收益余额转入资产处置当期的损益。

2、根据《企业会计准则第16号——政府补助》(财会〔2017〕15号)第二章第九条 与收益相关的政府补助,应当分情况按照以下规定进行会计处理:

(1)用于补偿企业以后期间的相关成本费用或损失的,确认为递延收益,并在确认相关成本费用或损失的期间,计入当期损益或冲减相关成本;

(2)用于补偿企业已发生的相关成本费用或损失的,直接计入当期损益或冲减相关成本。

(二)账务处理

A公司取得的政府补贴与资产相关,故可以选择冲减相关资产的账面价值或确认为递延收益。

1、净额法

收到政府补贴:

借:银行存款 30

贷:递延收益 30

购进环保设备:

借:固定资产 100

贷:银行存款 100

借:递延收益 30

贷:固定资产 30

计提折旧:

借:管理费用 1.17(70万元÷5年÷12月)

贷:累计折旧 1.17

2、总额法

收到政府补助时:

借:银行存款 30

贷:递延收益 30

购进固定资产时:

借:固定资产 100

贷:银行存款 100

计提折旧:

借:管理费用 1.67(100万元÷5年÷12月)

贷:累计折旧 1.67

确认递延收益

借:递延收益 0.5(30万元÷5年÷12月)

贷:其他收益 0.5

温馨提示:同一企业不同时期发生的相同或者相似的交易或者事项,应当采用一致的会计政策,不得随意变更;确需变更的,应当在附注中说明。

三、税务处理

(一)增值税

《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号)第七条规定 纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。纳税人取得的其他情形的财政补贴收入,不属于增值税应税收入,不征收增值税。

根据以上政策可知:A公司取得的财政补贴与资产相关,不属于增值税应税收入,不征收增值税。

(二)企业所得税

1、《财政部 国家税务总局关于财政性资金 行政事业性收费 政府性基金有关企业所得税政策问题的通知》(财税〔2008〕151号)第一条(一)规定 企业取得的各类财政性资金,除属于国家投资和资金使用后要求归还本金的以外,均应计入企业当年收入总额。

2、《财政部 国家税务总局关于财政性资金 行政事业性收费 政府性基金有关企业所得税政策问题的通知》(财税〔2008〕151号)第一条(二)规定 对企业取得的由国务院财政、税务主管部门规定专项用途并经国务院批准的财政性资金,准予作为不征税收入,在计算应纳税所得额时从收入总额中减除。

3、《财政部 国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》(财税〔2011〕70号)第一条规定 企业从县级以上各级人民政府财政部门及其他部门取得的应计入收入总额的财政性资金,凡同时符合以下条件的,可以作为不征税收入,在计算应纳税所得额时从收入总额中减除:

(1)企业能够提供规定资金专项用途的资金拨付文件;

(2)财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;

(3)企业对该资金以及以该资金发生的支出单独进行核算。

根据实施条例第二十八条的规定,上述不征税收入用于支出所形成的费用,不得在计算应纳税所得额时扣除;用于支出所形成的资产,其计算的折旧、摊销不得在计算应纳税所得额时扣除。

根据以上政策可知:

1、按照净额法会计处理,A公司2020年所得税年度汇算时应一次性调增收入30万元,应调增累计折旧1.5万元。

2、按照总额法会计处理,A公司2020年所得税年度汇算时应一次性调增收入28.5万元。

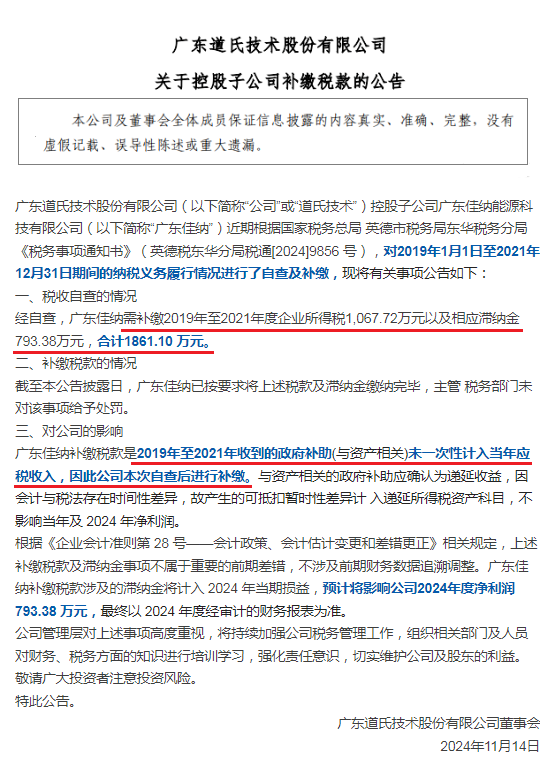

四、上市公司补交企业所得税案例

五、结论

(一)会计处理核心逻辑

1、资产类补助:可选“冲减资产账面价值”或“递延收益分期确认”(如案例中设备按使用寿命分摊);

2、收益类补助:区分补偿未来/已发生成本,对应递延收益或直接计入损益

(二)增值税判定标准

1、征税红线:财政补贴是否与销售收入/数量直接挂钩(如按销量给予补贴需缴增值税);

2、案例结论:A公司设备补助属于非应税收入,无需缴纳增值税。

(三)企业所得税筹划要点

1、一般处理:收到当年计入应税收入,除非同时满足三大不征税条件:

1)有指定用途的拨付文件

2)政府部门有专项管理办法

3)资金单独核算(收支分账)

2、成本抵扣禁区:使用不征税收入形成的支出(如设备折旧)不得税前扣除。

(四)风险警示:

若A公司未将补助资金专户管理,或支出未单独核算,30万元需全额缴纳企业所得税(最高按25%税率计算,最大潜在税负7.5万元),且对应设备折旧100万元(5年)不得抵扣,累计增加税负25万元。

(五)实务建议:

建立“政府补助专项台账”,实时标注资金性质、税务备案编号、支出明细,确保政策红利用足、风险隔离到位。

▋特别申明:

本文内容仅为交流目的,不代表铭美公司或者咨询师出具的意见、建议或决策依据。如您需要税收建议或其他专业分析,请与铭美公司联系。未经本人授权,不得转载,如需转载或引用,请联系公众号后台取得授权,并于转载时明确注明来源及作者信息。

<< 【原创】 | 从《大河之水》看税务稽查,企业合规经营才是王道!

>> 【原创】 | 市场环境变化:传统雇佣模式遭遇时代性挑战!

<< 返回【原创文章】